Von Dr. Jürgen Müller, 09.04.2018 (ergänzt 10.04.2018)... Um es kurz auf den Punkt zu bringen: Silber sieht fundamental wie auch charttechnisch extrem gut aus. ..............................................................

1. Gold/Silber-Verhältnis

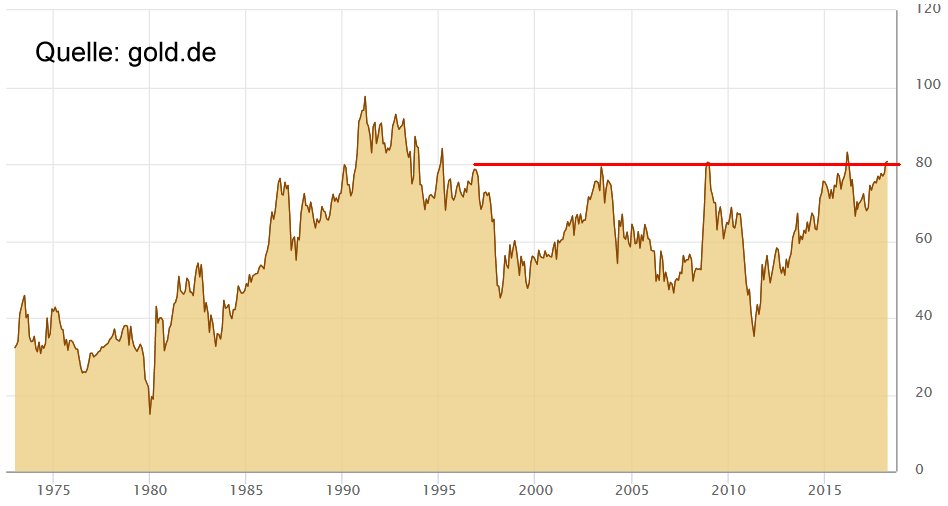

Das bekannte und vielbeachtete Gold/Silber-Verhältnis liegt nach wie vor über 80 (aktueller Wert hier ![]() ):

):

In der Vergangenheit implizierte diese hohe Verhältniszahl eine generelle Unterbewertung des gesamten Edelmetallsektors im Allgemeinen, und eine deutliche Unterbewertung von Silber im Speziellen. Da Silber als der kleinere Markt in der Regel stärker schwankt als Gold, steigt in einem fallenden Edelmetallmarkt die Verhältniszahl immer an. Aktuelles Beispiel: In der letzten Konsolidierungsphase 2011 - 2015 fiel Silber um mehr als - 70 % (in US$ gerechnet), während Gold 'nur' um ca. - 45 % fiel. Konsequenterweise stieg das Gold/Silber-Verhältnis von ca. 35 auf heute über 80 an.

In unserem Buch 'Gold 10.000 Dollar? ![]() ' geben Gary Christenson und ich auch eine Verhältniszahl von 20 an, bei der eine Überbewertung indiziert wird und man über Edelmetall-Verkäufe nachdenken kann.

' geben Gary Christenson und ich auch eine Verhältniszahl von 20 an, bei der eine Überbewertung indiziert wird und man über Edelmetall-Verkäufe nachdenken kann.

2. Charttechnik

Der Silberkurs bildet seit Anfang 2016 ein aufsteigendes Dreieck an, welches nach der Erfahrung zumeist nach oben hin aufgelöst wird, d.h. der Kurs sollte irgendwann die obere rote Widerstandslinie überwinden. Je kräftiger dieser Ausbruch nach oben stattfinden wird, umso besser.

Im Grunde kann man die in Abb. 2 eingezeichneten Linien (rote obere Widerstandslinie und grüne untere Unterstützungslinie) wie eine Feder interpretieren, die immer weiter zusammengedrückt wird. Der Druck im Kessel (bzw. im Markt) steigt.

3. Marktpositionierung der kommerziellen Händler an der Comex-Börse in den USA

Nun wird es aber richtig spannend. In Abb. 2 im unteren Bereich der Graphik sind die Netto-Positionierungen der Marktteilnehmer an der amerikanischen Warenterminbörse Comex mit abgebildet. Hierbei ist vor allem die Positionierung der kommerziellen Händler (engl. 'Commercials') wichtig. Sie liegen in aller Regel immer richtig und sammeln die Verluste der anderen Marktteilnehmer als ihre Gewinne ein. Der größte Fisch im Commercials-Teich ist hierbei JP Morgan, die (wie zuvor auf unserer Facebook-Seite gemeldet) in den letzten Jahren mehr als 600 Millionen Unzen physisches Silber angehäuft haben. Nicht die Hunt-Brüder in den 1980er Jahren noch Warren Buffett Ende der 1990er Jahre haben solch eine große Menge kumulieren können.

Doch zurück zur Graphik. Wie Sie sehen, ist die rote Linie der Commercials nie im positiven Bereich. D.h. per Saldo ist diese Gruppe immer short positioniert, d.h. spekuliert auf fallende Kurse. Entscheidend ist hierbei nur, wie stark die Commercials short sind. D.h. 'ein bisschen Short' bedeutet, dass die Commercials eigentlich bullish sind und einen steigenden Silberpreis erwarten.

Liegen sie jedoch z.B. mit 100.000 'Wettscheinen' (Kontrakten) im Minus, sinkt der Kurs, siehe Abb. 3.

Sie sehen in den Graphiken 2 und 3 bereits die aktuelle Positionierung der kommerziellen Händler und ahnen nun, was dies bedeutet: Mit nur 2.637 Kontrakten sind die Commercials aktuell so wenig short, wie noch nie zuvor in dieser übergeordneten Edelmetall-Hausse. Mit anderen Worten: Die Commercials, d.h. die Marktinsider, sind sich so sicher wie noch nie zuvor, dass die Kurse steigen werden.

Die folgende Graphik (Quelle: sentimentrader.com) veranschaulicht diese Positionierung der Commercials in einer anderen Darstellungsweise.

4. Niedrigste Volatilität seit mehr als 14 Jahren

Von John Bollinger wissen wir, dass niedrige Volatilität zu hoher Volatilität führt und vice versa. Sprich: Eine niedrige Schwankungsbreite indiziert oft die sprichwörtliche Ruhe vor dem Sturm, d.h. ein Ausbruch aus der engen Handelsspanne steht bevor.

Die Breite der Bollingerbänder (d.h. der Abstand vom oberen zum unteren Band, siehe Beispiel in Abb. 4) ist derzeit so gering, wie zumindest seit 14 Jahren nicht mehr. Auch diese extrem niedrige Bandbreite indiziert ein Zusammendrücken der Feder, wie oben beschrieben. Aufgrund der vorgenannten Gründe ist der Ausbruch dieser 'aufgestauten Kursenergie' in Richtung steigender Preise zu erwarten.

5. Geologische Verfügbarkeit

Wie zuvor im Artikel 'Peak Silber' beschrieben, stehen wir kurz vor einem geologischen Peak der jährlichen Förderung, wobei 'kurz' im geschichtlichen Kontext von Jahren zu verstehen ist. Vielleicht ist jedoch die aktuelle überaus bullische Positionierung der Commercials bereits Ausdruck der kommenden physischen Silberknappheit. Wer sollte dies besser wissen als die Commercials (Bergbauunternehmen, Händler und Verarbeiter)?

(Bildquelle siehe Artikel Peak Silber: [8], dort Abb. 22).

Fazit: Die vorliegenden fundamentalen und charttechnischen Marktdaten lassen nur den einen Schluß zu, dass der Silberpreis aktuell vor einem nächsten Aufwärtsschub steht.

© Dr. Jürgen Müller

Einkaufsgemeinschaft für Sachwerte GmbH

www.goldsilber.org

Dieser Bericht wurde nicht geprüft. Für Richtigkeit der Angaben übernimmt Silbernews keine Haftung.

Quelle: https://www.goldsilber.org